2018年中国中药配方颗粒行业发展现状分析 原有竞

中药配方颗粒以其使用方便、计量准确的优势赢了广大消费者的青睐,配方颗粒虽隶属于中药饮片但是其近年的增长速度却远超中药饮片的整体增速,年复合增长率近30%,是医药行业为数不多的保持超高速增长的细分领域。目前配方颗粒的整体竞争格局依旧由原有六大配方颗粒生厂商引领,但配方颗粒庞大的市场份额及较强的增长潜力让众多药企趋之若鹜,纷纷布局。

市场规模:我国中药配方颗粒市场呈现不断增长态势,增速高于中药饮片整体增速

近几年,中药配方颗粒保持了快速增长态势,未来市场空间广大。2006-2016年,中药配方颗粒全国销售额由2.28亿元上升到118.25亿元,CAGR为48.42%,远高于同期中药饮片26.7%的复合增速。

其中,2009年全国中药配方颗粒年试制产量超过1万吨,且出口到欧美等30多个国家和地区,逐渐形成产业化优势。2016年中药配方颗粒销售额约为118.25亿元,同比增长46.3%。

据测算2017年的行业市场规模在125亿元左右,2006-2017年的年均复合增长率高达43.9%。行业整体处于高速发展阶段。

图表1:2006-2017年中药配方颗粒市场规模及增长情况(单位:亿元,%)

统计数据显示,天江药业占到全国中药配方颗粒市场份额的近一半左右,红日药业增长较快,2016年份额上升至19.94%,华润三九为17.23%,位居第三。

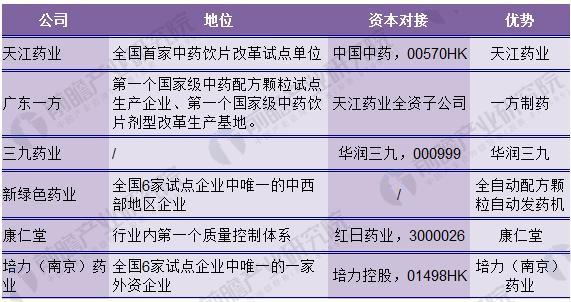

自2002-2004年间,通过CFDA备案审评,并得到试点生产企业批复的只有江阴天江药业、华润三九、北京康仁堂药业(后被红日药业并购)、培力(南宁)药业、四川新绿色药业和广东一方药业(后被天江药业并购)6家中药配方颗粒试点企业。

其中,培力(南宁)药业主要向港澳医院供应浓缩中药配方颗粒,是香港最大的浓缩中药配方颗粒供货商,市场份额达80%;深圳三九是上市公司华润三九的子公司,市场覆盖了国内近两千家家中医院与中医医疗机构;康仁堂于2010年4月被红日药业收购部分股份,并在2012年10月完成100%收购;江阴天江于2008年收购广东一方成为市场份额最大的企业,并引入第一大股东上海家化,后在2015年10月其87.3%权益被中国中药约以87.6亿元收购。

从区域分布来看,现有的六家试点企业主要位于华南(深圳三九、广东一方、培力南宁)、华北(康仁堂)、华东(天江药业)、西南(四川新绿色),其市场覆盖区域也以自身地缘位置为中心辐射四周,除了天江药业基本覆盖全国,其他竞争对手主要是区域性布局。

从需求区域分布来看,目前对西方颗粒接受度较高的区域为华南、华东,其中广东、浙江、江苏、北京等省市的西方颗粒较为普遍,而西北地区较为空白。

2008年6月江阴天江收购广东一方后,两家公司的市场份额最大,其次依次是南宁培力、康仁堂药业、深圳三九、四川新绿色。目前,北京康仁堂在北方市场上一家独大,而其他5家主要集中在南方市场。

国家对中药配方颗粒的发展一直持谨慎态度,2001年7月,CFDA颁发了《中药配方颗粒管理暂行规定》,明确将中药配方颗粒纳入中药饮片管理的范畴。这一政策直到2015年才有所松动,2015年底,CFDA发布《中药配方颗粒管理办法(征求意见稿)》及《中药配方颗粒质量控制与标准制定技术要求》(征求意见稿),提出配方颗粒的试点限制将被放开,中药生产企业只需经过所在地的省级食药监部门批准,并履行相关程序即可生产。

国家《中药配方颗粒管理办法(征集意见稿)》自颁布以后到目前为止虽说未能彻底落地,但是很多省份都出台了各自个性化的试点生产政策。目前中药配方颗粒已有国家级试点生产企业6家,国家级试点生产企业子公司8家,省级试点企业(包含1个子公司)3家,另外27家企业获得省级科研专项,未来随着试点政策逐步放开,市场竞争将更加激烈,现有格局将被改变。

以上数据来源参考前瞻产业研究院发布的《2018-2023年中国中药配方颗粒行业市场需求与投资规划分析报告》。

本报告前瞻性、适时性地对中药配方颗粒行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来中药配方颗粒行业发展轨迹及实践经验,对中药配方...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

收藏!一文读懂2022年无锡市经济发展现状江阴市GDP最高,滨湖区GDP增速最快

2024年中国反光材料行业市场发展现状分析 中国反光材料市场需求稳步提升【组图】

聚焦中国产业:2023年洛阳市特色产业全景图谱(附空间布局、发展现状、企业名单、发展目标等)

2023年中国现代农业行业发展现状及趋势分析 现代农业产业链一体化为发展新趋势【组图】